Advertisement

Trong bài viết này, chúng ta sẽ tìm hiểu tổng quan về Liquidity Pools gì, cách hoạt động của Liquidity Pools, cũng như tầm quan trọng của nó trong DeFi và một số ứng dụng phổ biến liên quan.

Liquidity Pool là gì?

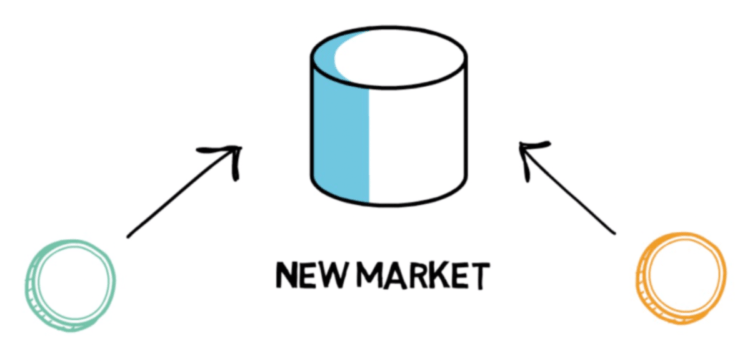

Liquidity Pool (tạm dịch là bể thanh khoản) là một nhóm coin hoặc token được khoá (lock) trong một hợp đồng thông minh. Nhìn nhận một cách tổng quan, Liquidity Pool là một khái niệm vô cùng đơn giản, nó có thể được sử dụng theo nhiều cách khác nhau.

Ví dụ: Liquidity Pool được sử dụng để tạo điều kiện giao dịch giữa các tài sản trên một Sàn giao dịch phi tập trung (DEX), các giao thức cho vay – đi vay (lending), Yield farming, Synthetic Assets,…

Có thể xem Liquidity Pool là một trong những công nghệ nền tảng đằng sau sự thành công của DeFi hiện tại. Chúng tạo điều kiện cho phép các tài sản kỹ thuật số được di chuyển theo cách tự động và không cần sự cho phép (permissionless) thông qua việc sử dụng các nhóm thanh khoản.

Cách Liquidity Pool hoạt động

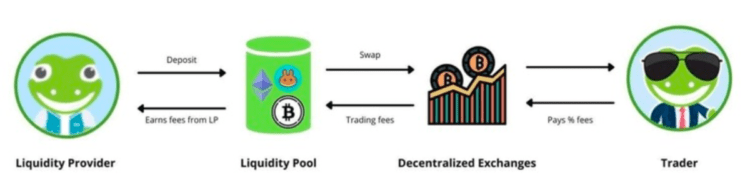

Một trong những nhóm người quan trọng nhất đề Liquidity Pool hoạt động hiệu quả là những người cung cấp thanh khoản cho Liquidity Pool đó, hay còn gọi là Liquidity Provider.

Vì vậy Liquidity Pool trong tiền điện tử nếu muốn hoạt động hiệu quả thì chúng cần được thiết kế kèm theo các khuyến khích (incentive) thích hợp để các Liquidity Provider cung cấp tài sản của họ vào Liquidity Pool. Đó là lý do tại sao hầu hết các nhà cung cấp thanh khoản trong thị trường crypto kiếm được phí giao dịch và phần thưởng Yield Farming từ các sàn giao dịch phi tập trung mà họ cung cấp thanh khoản.

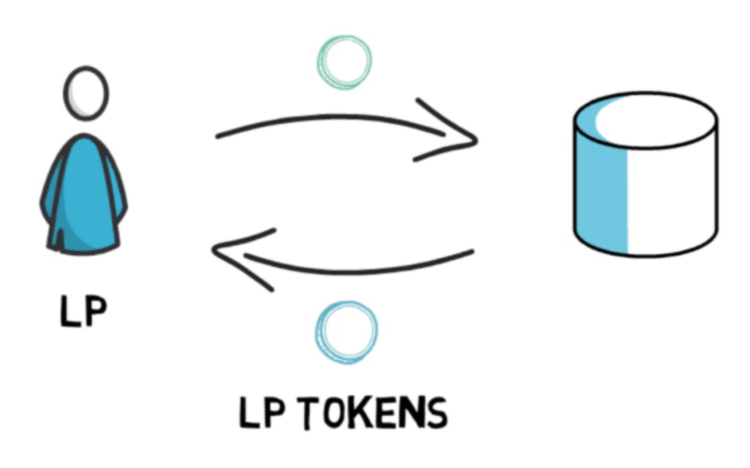

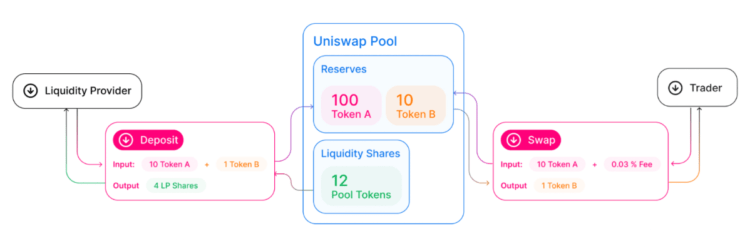

Khi người dùng cung cấp tính thanh khoản vào pool, nhà cung cấp thanh khoản thường được nhận lại LP token. LP token đại diện cho cổ phần tài sản của họ trong pool chung và chúng cũng có thể được sử dụng trong toàn bộ hệ sinh thái DeFi với nhiều khả năng khác nhau.

Đối với các Liquidity Pool của Công cụ tạo lập thị trường tự động (AMM), khi xảy ra giao dịch, một khoản phí giao dịch được giữ lại trong Liquidity Pool và được phân bổ theo tỷ lệ giữa những người nắm giữ LP token.

Các Liquidity Pool trong AMM cũng duy trì giá trị thị trường cho các token trong pool nhờ các thuật toán AMM. Liquidity Pool trong các giao thức khác nhau có thể sử dụng các thuật toán hơi khác nhau.

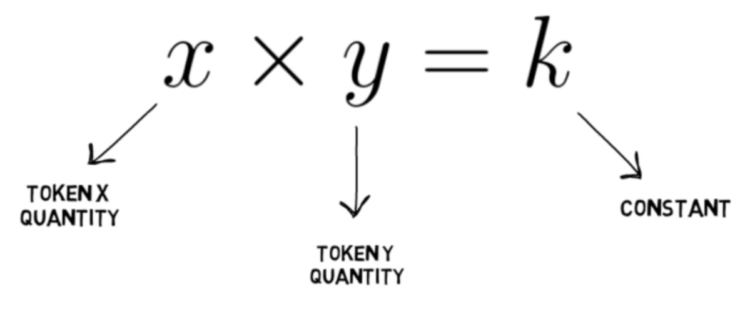

Ví dụ: Liquidity Pool Uniswap sử dụng công thức sản phẩm không đổi (x * y = k) để duy trì tỷ lệ giá với số lượng token ở trong Pool.

Tại sao Liquidity Pool quan trọng trong Crypto?

Trước khi có Liquidity Pool, thanh khoản của thị trường Crypto chịu ảnh hưởng nhiều bởi các sàn giao dịch tập trung (CEX) và các Market Maker truyền thống. Khi đó, thanh khoản chỉ tập trung ở một số coin & token top đầu như BTC, ETH, LTC,… LTAs (Long tail Assets) ở tình trạng thanh khoản thấp hoặc không có thanh khoản khiến việc giao dịch chúng rất khó khăn.

Liquidity Pool ra đời nhằm mục đích giải quyết vấn đề của thị trường kém thanh khoản bằng cách khuyến khích bản thân người dùng cung cấp thanh khoản tiền điện tử và nhận lại phần thường là một phần phí giao dịch.

Ngoài ra, việc giao dịch với các giao thức Liquidity Pool như Uniswap, Sushiswap,… không yêu cầu người mua và người bán phải khớp lệnh nhau như các sàn Order Book. Điều này có nghĩa là người dùng có thể chỉ cần trao đổi token của họ và token trong pool bằng cách sử dụng thanh khoản do người dùng cung cấp và giao dịch thông qua các hợp đồng thông minh.

Điều này khiến Liquidity Pool trở thành một giải pháp tuyệt vời cho bài toán thanh khoản trong Crypto đặc biệt là cho các LTAs, mở ra hàng loạt trường hợp sử dụng khác cho Crypto.

Các ứng dụng phổ biến của Liquidity Pool trong DeFi

Các Liquidity Pool đóng một vai trò thiết yếu trong hệ sinh thái tài chính phi tập trung DeFi – đặc biệt là khi nói đến các sàn giao dịch phi tập trung (DEX). Chúng cung cấp thanh khoản, tốc độ và sự tiện lợi cần thiết cho hệ sinh thái DeFi.

Trong các AMM, Liquidity Pool là một cơ chế mà người dùng có thể gộp tài sản của họ vào các hợp đồng thông minh của DEX để cung cấp thanh khoản cho tài sản đó. Sau đó người dùng có thể dễ dàng giao dịch các token này qua lại với nhau. Càng nhiều tài sản trong Pool thì thanh khoản càng nhiều, giao dịch càng trở nên dễ dàng hơn trên các sàn giao dịch phi tập trung.

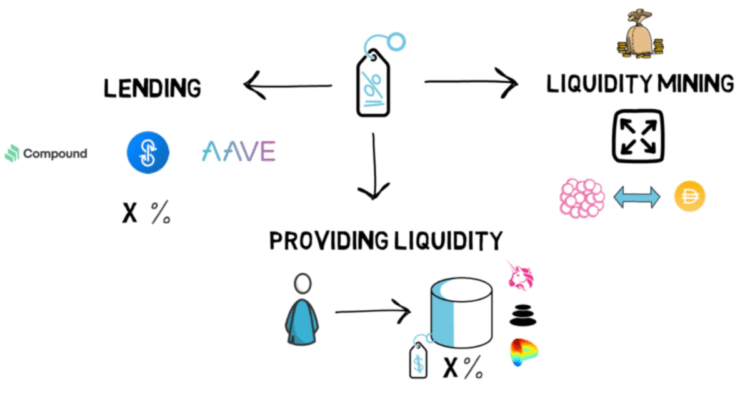

Để tạo ra trải nghiệm giao dịch tốt hơn, các giao thức khác nhau cung cấp nhiều incentive hơn nữa cho người dùng để họ cung cấp thanh khoản cho platform bằng cách cung cấp nhiều token hơn cho các LP holder, phương pháp này gọi là khai thác thanh khoản (yield farming).

Trong thị trường DeFi có nhiều platform triển khai Yield Farming cho phép bạn kiếm phần thưởng khi cung cấp thanh khoản Vậy làm cách nào để một nhà cung cấp thanh khoản tiền điện tử chọn nơi đặt tiền của họ?

Các Bể thanh khoản là cơ sở của các nền tảng tạo ra lợi nhuận tự động như yearn, nơi người dùng có thể thêm tiền của họ vào các bể và sau đó nhận lãi suất.

Đây là lúc mà các Yield Aggregator & Yield Optimizer phát huy tác dụng, người dùng có thể deposit token của họ vào các pool và sau đó nhận lãi suất tự động. Bên cạnh đó, các nền tảng như Yearn Finance thậm chí còn tự động hóa lựa chọn rủi ro để phân bổ token của bạn sang các khoản đầu tư DeFi khác nhau để cung cấp thanh khoản và thu yield về.

Một ứng dụng phổ biến khác của Liquidity Pool là được sử dụng trong các giao thức Lending & Debt. Người dùng deposit token vào platform làm tài sản thế chấp và có thể vay một loại tài sản khác từ platform để sử dụng cho mục đích của riêng mình, phí vay và phí cho vay sẽ được xác định bởi cung và cầu của loại tài đó. Bên cạnh đó, khi người dùng deposit tài sản thì họ cũng sẽ nhận lại một token khác đại diện cho quyền sở hữu tài sản của họ.

Xem thêm: Binance Pool là gì? Nền tảng để tăng thu nhập cho thợ đào

Rủi ro của Liquidity Pool

Giống như mọi thứ trong DeFi, chúng cũng tiềm ẩn những rủi ro. Bên cạnh các rủi ro thông thường của DeFi như lỗi hợp đồng thông minh, khóa quản trị và rủi ro hệ thống (bugs). Chúng còn phải thêm 2 rủi ro mới tổn thất vô thường (Impermanent Loss) và hack Liquidity Pool.

Nếu bạn cung cấp thanh khoản cho một AMM, bạn sẽ cần phải biết về một khái niệm gọi là Impermanent Loss (IL) hay tổn thất vô thường. Ngắn gọn thì đây là khoản lỗ tính bằng $ của việc thêm thanh khoản cho một AMM so với việc chỉ hold đồng token đó.