Advertisement

Wyckoff là ai?

Richard Demille Wyckoff (1873-1934) là một trong những người tiên phong trong việc nghiên cứu thị trường chứng khoán bằng phân tích kỹ thuật từ đầu thế kỷ 20. Năm 1888, ông bắt đầu làm nhân viên đặt hàng cho một công ty môi giới ở New York, và ở tuổi 25, ông thành lập công ty môi giới của riêng mình. Ông là người sáng lập, tác giả và biên tập viên của The Wall Street Journal trong gần 20 năm.

Phương pháp Wyckoff là gì?

Phương pháp Wyckoff là một tập hợp các quy tắc, nguyên tắc và phương pháp giao dịch được thiết kế để giúp người dùng đánh giá toàn bộ thị trường, tìm cổ phiếu có khả năng sinh lời và xác định mục tiêu giao dịch. Nội dung bao gồm như sau:

- 3 quy luật cơ bản của phương pháp Wyckoff

- Chu kỳ giá Wyckoff (Wyckoff Price Cycle)

- Sơ đồ Wyckoff

- Khái niệm “Composite man”

- 5 bước tiếp cận thị trường

3 quy luật cơ bản của phương pháp Wyckoff

1.1. Quy luật Cung – Cầu (The law of supply and demand)

Quy luật cung cầu xác định giá cả. Đây là nguyên tắc trọng tâm của phương pháp Wyckoff. Khi cầu lớn hơn cung thì giá tăng, ngược lại thì giá giảm. Dựa vào quy luật này, nhà đầu tư có thể nghiên cứu sự cân bằng giữa cung và cầu bằng việc so sánh các mức giá và khối lượng giao dịch tương ứng.

1.2. Quy luật Nhân – Quả (The law of cause and effect)

Quy luật xác định mục tiêu giá thông qua việc đánh giá mức độ tiềm năng của một xu hướng cụ thể. Theo Wyckoff, giai đoạn tích lũy (nguyên nhân) cuối cùng sẽ dẫn đến giai đoạn tăng giá (hệ quả). Ngược lại, giai đoạn phân phối (nguyên nhân) cuối cùng sẽ dẫn đến giai đoạn giảm giá (hệ quả).

1.3. Quy luật Nỗ lực – Kết quả (The law of Effort and Result)

Quy luật đưa ra các cảnh báo về khả năng thay đổi của một xu hướng trong tương lai gần. Sự khác biệt giữa giá và khối lượng giao dịch chính là một trong những tín hiệu quan trọng cho biết xu hướng có thể dừng lại hoặc đảo chiều. Nếu giá tài sản biến động theo cách hòa hợp với khối lượng giao dịch, có nhiều khả năng xu hướng sẽ tiếp tục. Xu hướng thị trường có thể tiếp tục hoặc thay đổi hướng nếu có sự khác biệt đáng kể giữa khối lượng giao dịch và giá tài sản.

Xem thêm: Lý Thuyết Dow Là Gì? Nền Tảng Phân Tích Kỹ Thuật

Chu kỳ giá Wyckoff (Wyckoff Price Cycle)

Chu kỳ giá được mô tả từ thời điểm bạn nhập lệnh mua vào cuối giai đoạn chuẩn bị xu hướng tăng (kết thúc giai đoạn tích lũy) và từ thời điểm bạn vào vị trí bán khi kết thúc chuẩn bị xu hướng giảm (kết thúc chu kỳ giá) . ) Giai đoạn phân phối). Chu kỳ giá bao gồm bốn giai đoạn.

2.1. Giai đoạn Tích lũy

Đây là thời điểm các “ông lớn” trên thị trường bắt đầu tích lũy tài sản. Những lượng tiền lớn được gửi từ các lực lượng này và từ từ đưa vào thị trường để giá cả không biến động đáng kể. Ở giai đoạn tích lũy, thị trường có xu hướng chững lại.

2.2. Giai đoạn Tăng giá

Khi thị trường thoát khỏi giai đoạn tích lũy, giai đoạn tăng giá bắt đầu. Sau khi nắm giữ một lượng hàng vừa đủ và lực bán lắng xuống, người mua nhanh chóng đẩy giá lên và một xu hướng mới được hình thành. Thị trường tăng giá sẽ khuyến khích những người bên ngoài thị trường mua cổ phiếu, điều này sẽ đẩy cầu ra khỏi cung và tăng giá cao hơn.

2.3. Giai đoạn Phân phối

Sau khi nhu cầu mua cổ phiếu được đáp ứng, các nhà đầu tư có lãi bắt đầu phân bổ tài sản của họ cho những người đến sau bằng cách bán cổ phiếu kiếm lời. Giai đoạn này cũng được các “ông lớn” điều hành khéo léo nên giá không giảm quá nhanh và thị trường diễn biến khá ổn định.

2.4. Giai đoạn Giảm giá

Các “ông lớn” bắt đầu bán thêm cổ phiếu, đẩy thị trường đi xuống, các nhà đầu tư khác bán cổ phiếu, cung vượt cầu và giá giảm. Vào cuối giai đoạn giảm, thị trường tiếp tục chu kỳ của nó trong một giai đoạn tích lũy mới.

Sơ đồ Wyckoff trong 2 giai đoạn quan trọng của chu kỳ giá: Tích lũy và Phân phối

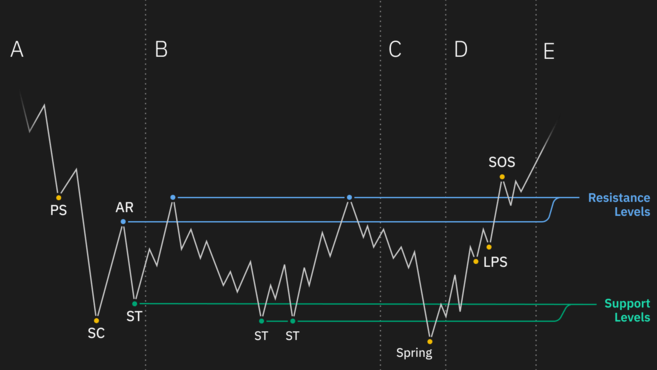

3.1. Sơ đồ Wyckoff trong giai đoạn Tích lũy

Giai đoạn A: Thể hiện sự giảm tốc của xu hướng giảm trước đó. Ở đây cung vẫn vượt cầu. Tuy nhiên, nguồn cung đang suy yếu. Điều này được chứng minh bằng sự ra đời của PS và SC.

Giai đoạn B: Đây là giai đoạn mà “nguyên nhân” được xây dựng bởi luật nhân quả của phương pháp Wyckoff. Trong giai đoạn này, các lực lượng thị trường chủ chốt bắt đầu tích lũy cổ phiếu ở mức giá thấp để đón đầu các xu hướng tăng mới. Tích lũy có thể mất một thời gian dài.

Giai đoạn C: Giai đoạn này chạy một bài kiểm tra quan trọng (Mùa xuân) giúp nhà đầu tư xác định xem giá cổ phiếu của họ đã sẵn sàng tăng hay chưa. Theo phương pháp Wyckoff, thành công mùa xuân cung cấp cho các nhà đầu tư cơ hội giao dịch có khả năng thành công. Một lượng nhỏ của mùa xuân cho thấy rằng giá cổ phiếu đã sẵn sàng tăng. Đây là thời điểm tốt để các nhà đầu tư đặt lệnh mua.

Giai đoạn D: Cho biết thời điểm giá phá vỡ ngưỡng kháng cự của vùng TR và bắt đầu một xu hướng tăng mới. Trong giai đoạn này, pullback, BU hoặc LPS thường xảy ra trước khi hình thành SOS. Đây là những điểm tốt để đặt nhiều lệnh mua tiềm năng hơn.

Giai đoạn E: Đây là giai đoạn giá TR cao nhất và cầu cao hơn cung. Tuy nhiên, các TR mới cao hơn có thể xảy ra bất cứ lúc nào trong giai đoạn này, nhưng thường ngắn hơn (giai đoạn tái tích lũy tương tự như trên). TRs Động thái mới này được coi là điểm khởi đầu cho việc tăng giá.

3.2. Sơ đồ Wyckoff trong giai đoạn Phân phối

Giai đoạn A: Thị trường bắt đầu chững lại do nhu cầu giảm. PSY chào bán trước vẫn chưa đủ để ngăn xu hướng tăng, nhưng nó cho thấy lực bán mạnh. Sau đó, sức mua mạnh hình thành đỉnh mua (Mua ClimaxBC). Điều này thường gây ra bởi những người buôn bán thiếu kinh nghiệm và mua hàng theo cảm tính.

Giai đoạn B: Phân phối hoạt động như một vùng tích hợp (nguyên nhân) trước thị trường trần (kết quả). Trong giai đoạn này, người điều hành phía sau bán dần tài sản để đáp ứng nhu cầu thị trường và giảm nhu cầu.

Giai đoạn C: Trong một số trường hợp, sau giai đoạn tích hợp, thị trường xuất hiện một cái bẫy tăng giá cuối cùng. Đây được gọi là UTAD, hoặc độ tin cậy sau phân phối. Về cơ bản nó ngược lại với lò xo lưu trữ.

Giai đoạn D: Một hình ảnh phản chiếu của giai đoạn tích lũy. Điểm cung cấp cuối cùng (LPSY) thường ở giữa phạm vi và có đỉnh thấp hơn trong biểu đồ. Kể từ thời điểm này, một LPSY mới sẽ được tạo xung quanh hoặc bên dưới vùng hỗ trợ. Dấu hiệu Điểm yếu (SOW) xảy ra khi thị trường nằm dưới đường hỗ trợ.

Giai đoạn E: Nguồn cung áp đảo mạnh đánh dấu sự bắt đầu của một xu hướng giảm, rõ ràng là dưới phạm vi giao dịch.

Xem thêm: Mô Hình Nến Búa Là Gì?

Khái niệm “Composite man”

“Composite man” là những công ty có tác động đáng kể đến thị trường, chẳng hạn như ngân hàng, công ty đầu tư, người cho vay và các tổ chức tài chính khác. Theo Wyckoff, tất cả các chuyển động thị trường và biến động cổ phiếu riêng lẻ là kết quả của những ảnh hưởng phức tạp của con người. Họ cố gắng thao túng thị trường và làm mọi cách để mua cổ phiếu thấp và bán cao. Một khi nhà đầu tư hiểu rõ thị trường và tham gia vào lĩnh vực tương tự như Compositeman, chiến lược hoạt động của Composite man sẽ mang lại lợi nhuận cao cho nhà đầu tư. Thông qua nghiên cứu và thực hành thường xuyên, các nhà đầu tư có thể hiểu được động cơ của những người đàn ông hỗn hợp từ các hành vi giá được hiển thị trên biểu đồ.

5 bước tiếp cận thị trường

Bước 1: Xác định xu hướng

Xác định xu hướng liên quan đến việc xác định xu hướng hiện tại và dự đoán hướng giá trong tương lai bằng cách phân tích mối quan hệ giữa cấu trúc thị trường và cung cầu. Đánh giá xu hướng trong tương lai sẽ giúp bạn quyết định có nên tham gia thị trường hay không và nhập, mua và bán ở đâu.

Bước 2: Lựa chọn cổ phiếu thuận xu hướng

Xu hướng tăng lựa chọn những cổ phiếu đã tăng giá so với thị trường, hay nói cách khác là chống lại chỉ số thị trường. Đây là những cổ phiếu có khả năng sinh lời cao khi thị trường hồi phục và ở mức thấp hoặc vẫn tăng khi thị trường điều chỉnh.

Bước 3: Lựa chọn cổ phiếu có “Nguyên nhân” tối thiểu bằng với mục tiêu giá của bạn

Phương pháp của Wyckoff xác định mục tiêu giá dựa trên độ dài của thời kỳ tích lũy/phân phối (nếu thị trường đi ngang). Trong luật nhân quả, số P & F di chuyển theo chiều ngang trong một phạm vi giao dịch (trên biểu đồ điểm & hình) đại diện cho một “hệ số nhân” và giai đoạn tiếp theo của chuyển động giá là cả ngắn hạn và ngắn hạn “các kết quả”. Kinh doanh dài hạn.

Bước 4: Xác định khả năng di chuyển của giá

Bước này tập trung vào việc đánh giá xem giá có nằm ngoài phạm vi giao dịch TR và sẵn sàng tăng sau khi tích lũy hoặc phân phối hay không. Đánh giá khả năng biến động giá.

Bước 5: Xác định thời gian tham gia vào thị trường

Wyckoff tin rằng phù hợp với xu hướng toàn thị trường, chúng tôi chỉ cần tham gia thị trường nếu các yếu tố của mỗi cổ phiếu đáp ứng 3/4 hoặc cao hơn. Ngoài ra, các nguyên tắc cụ thể của kiểm tra Wyckoff và biểu hiện của hành vi giá trong phạm vi giao dịch TR, giúp nhà đầu tư xác định điểm vào lệnh, cắt lỗ và chốt lời phù hợp.

Xem thêm: Phân tích sóng là gì? Lý thuyết sóng Elliott

Tổng kết

Richard D. Wyckoff đã trình bày một phương pháp tiếp cận có hệ thống để xác định xu hướng thị trường, lựa chọn các nhóm ngành có sức mạnh tương đối so với index của thị trường và các cổ phiếu mạnh trong nhóm đó. Mặc dù mọi phương pháp đều có trường hợp ngoại lệ nhưng phương pháp Wyckoff đã được áp dụng từ lâu, trải qua nhiều biến động của thị trường và vẫn được các nhà đầu tư tin cậy.